高盛维持小米集团“买入”评级 目标价降至28.5港元

11月25日消息,高盛研报指,降小米集团目标价从29.3港元降至28.5港元,维持“买入”评级。

截至发稿,小米集团港股股票上涨2.18%,报19.68港元,总市值为4916.61亿港元。

该行表示,小米第3季纯利及网络服务收入表现令人惊喜。面对晶片供应短缺等情况,智能手机及人工智能物联网(AIoT)收入低于预期,经调整纯利按年升25%,符该行预期。网络服务收入按年升27%,胜预期,其中,高端市场策略推升服务每月用户收入(ARPU)。

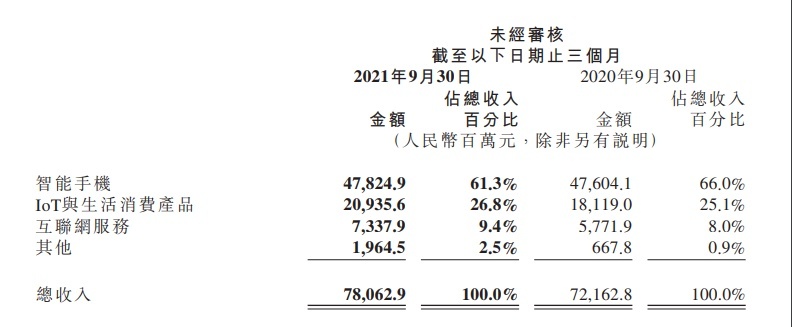

据了解,小米集团第三季度财报显示,第三季度,小米营收780.6亿元,市场预期796.14亿元,同比增长8.2%;公司第三季度经调整净利为51.76亿元,同比增加25.4%。

其中,IoT与生活消费产品业务收入达到人民币209亿元,同比增长15.5%;智能手机业务收入达到人民币478亿元,毛利率12.8%,同比增长4.4个百分点;互联网服务收入达到人民币73亿元,再创单季度历史新高,同比增长27.1%,互联网业务毛利率73.6%,同比上升13.1个百分点;境外市场收入达到人民币409亿元,在总收入中占比52.4%。

不过,高盛预期小米明年仍受环球供应短缺影响,为反映较低的智能手机及AIoT出货量预测,该行下调公司2021-2023年收入预测2%、1%、1%,但较强劲的网络服务收入会抵销部分收入损失。另外,同期经调整纯利预测亦分别下调1%、4%、2%,以反映网络服务收入贡献上升,推动毛利率上升,但同期有较高的管理、研发开支因素。

除此之外,瑞银维持小米集团“中性”评级,预计2022/2023年智能手机付运2.1亿/2.25亿部,相对于2021年预测的1.92亿部升10%/7%,予目标价23港元。

麦格理也维持小米集团“中性”评级,预期第四季度智能手机均价增长推动下,收入同比增20%,按季增8%。随着海运物流问题的缓解及月活跃用户不断增长带动互联网服务收入上升的情况下,海外物联网收入将有所反弹,目标价上调4%至19.52港元。

声明:

- 该内容为作者独立观点,不代表电商报观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

- 电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

- 如对本稿件有异议或投诉,请联系:info@dsb.cn