港媒:顺丰房托计划将IPO定价为每股4.98港元

王小孟

2021-05-11 14:21

5月11日消息,据香港商报网消息,顺丰房托昨日已截止招股,媒体引述知情人士报道,公司计划IPO定价为每个基金单位4.98港元,为招股价上限区间定价,集资3.335亿美元(约26亿港元)。

昨日曾有消息称,顺丰房托计划将香港IPO定价定为每股4.95-5港元,位于定价区间顶端。

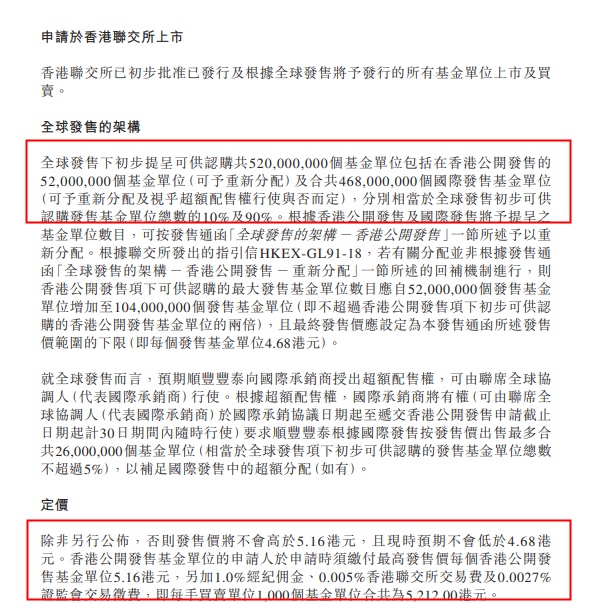

5月4日晚间,顺丰控股曾发布公告,顺丰房托将于5月17日在港交所主板上市。公司此次计划全球发行5.2亿个基金单位,其中5200万个基金单位用作香港公开发售,4.68亿个基金单位用作国际配售,香港发售占10%;发售价介乎4.68港元至5.16港元,每手1000个基金单位,入场费5212港元,预计集资额在24至25亿港元。

顺丰房托投资组合初步包括位于香港、佛山及芜湖的以下三处物业,包括香港青衣亚洲物流中心-顺丰大厦、广东佛山南海区佛山桂城丰泰产业园、安徽芜湖市鸠江经济开发区芜湖丰泰产业园,此次集资所得主要用于收购上述项目。

根据招股文件的盈利预测,该公司预计今年全年分派在1.3亿元左右,每个基金单位的分派将为投资者提供5.3%至5.9%的回报。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

王小孟

1