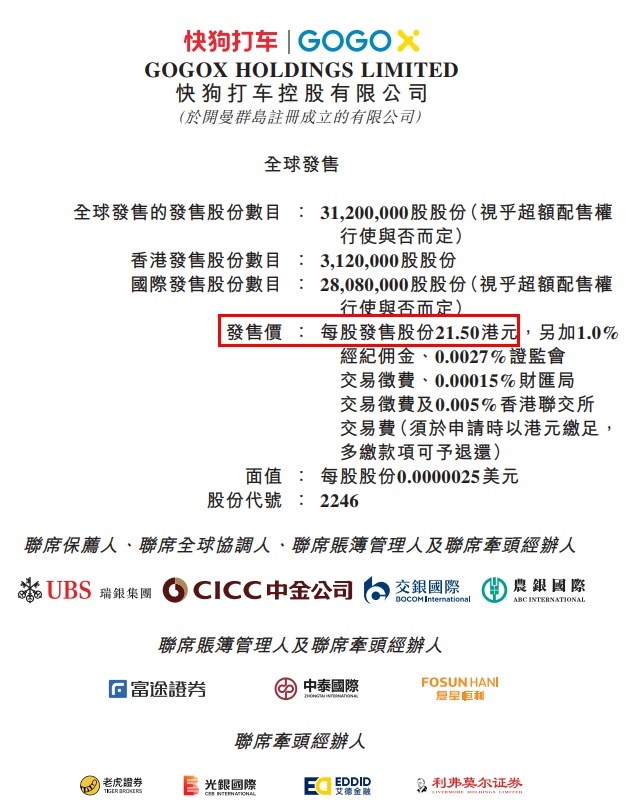

快狗打车将香港IPO发行价定为每股21.5港元

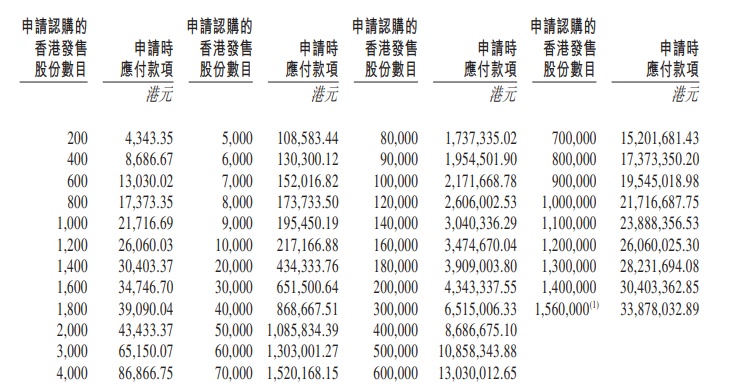

6月23日消息,快狗打车今日在港交所发布公告称,公司拟发行3120万股,香港公开发售占10%,国际发售占90%,超额配售权尚未获行使。发售价为每股发售股份21.50港元,每手200股,预期股份将于2022年6月24日(星期五)上午九时正(香港时间)开始买卖。

其中,香港公开发售获超购3.05倍,香港公开发售项下的发售股份最终数目为312万股发售股份,相当于全球发售项下初步可供认购发售股份总数的10%(于任何超额配售权获行使前),并分配予香港公开发售项下6788名获接纳申请人,其中 3583名股东获配发一手买卖单位的发售股份。

国际发售项下初步提呈发售的国际发售股份已获小幅超额认购,相当于国际发售项下初步可供认购发售股份总数的约1.4倍(于任何超额配售权获行使前)。国际发售项下分配予承配人的发售股份最终数目为2808万股发售股份,相当于全球发售项下初步可供认购发售股份总数的约90%(于任何超额配售权获行使前)。

基于发售价每股发售股份21.50港元,基石投资者已合共认购2317.32万股发售股份,合共占全球发售项下初步可供认购发售股份总数的约74.3%(于任何超额配售权获行使前)及紧随全球发售完成后已发行股份的约3.8%(于任何超额配售权获行使前)。

根据发售价每股发售股份21.50港元,全球发售净筹约5.67亿港元。

该公司拟将所得款项净额约40%用于扩大集团的用户基础及提升集团的品牌知名度;约20%将用于开发新服务及产品以增强集团的变现能力;约20%将用于在海外市场寻求战略联盟、投资及收购,这与集团的业务互补且与集团的战略一致;约10%将用于提升集团的技术能力及增强集团的研发能力,包括升级集团的讯息及技术系统,以及从第三方服务供应商采购先进技术;及约10%将用于营运资金及一般公司用途。

倘若超额配售权获悉数行使,则快狗打车将就发行的468万股额外发售股份收到额外所得款项净额约9660万港元。该公司将按比例增加就上述目的拟使用的所得款项净额。

招股书资料显示,快狗打车是亚洲主要的线上同城物流平台,在亚洲五个国家及地区(中国内地、香港、新加坡、韩国及印度)的340多个城市开展业务,其在线上同城物流领域拥有并经营两个品牌:中国内地的快狗打车及亚洲其他国家和地区的GOGOX。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn