瑞银首予叮当健康“中性”评级 目标价13港元

9月22日消息,瑞银发布研究报告称,首予叮当健康“中性”评级,预测2022-2024年每股亏损将达到0.22/0.18/0.05元人民币,并有望于2025年扭亏为盈,目标价13港元。瑞银表示,叮当健康为内地网上药房市场的先行者之一,持有较多市场份额,截至8月23日拥有351家自营智能药店组成的网络,覆盖17个一、二线城市,并有逾2600名派送骑手,可快速交付用户的线上订单。

截至9月22日14:38,叮当健康每股报价12.04港元,距今日开盘无涨跌,成交量60.50万股,成交额728.48万,总市值161.51亿港元。

该行表示,公司能充分利用中国零售药店市场的数字化趋势发展,现价水平为2023年预测市销率的约2.1倍,符合中国互联网医疗平均水平,估值合理。此外还提到,若疫情复苏较预期早,或者网络医药销售新规的潜在影响能见度有所提高,可能看法会变得更加积极。

今年9月14日,叮当健康在港交所正式上市,开盘价12.340港元,较发行价上涨近3%。截至9月14日上午9点30分,叮当健康市值163.66亿港元,报价12.200港元。截止当日收盘,叮当健康股价报12.000港元,与发行价一致,市值跌至160.98亿港元。

港交所公告显示,叮当健康本次IPO预计发行3353.70万股,其中香港公开发售335.40万股,国际发售3018.30万股,另有超额配售503.05万股。公开信息显示,公开发售阶段叮当健康获7.2倍认购,分配至公开发售的发售股份最终数目为335.4万股,占发售股份总数的约10%(任何超额配股权获行使前)。

(图源 叮当快药黑板报公众号)

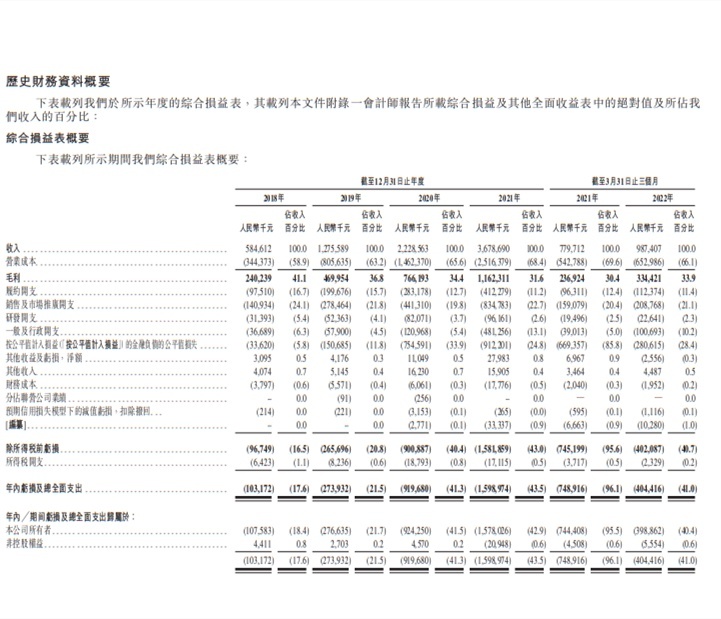

值得关注的是,此前,叮当健康递交的招股书显示,叮当健康2022年第一季度营收为9.87亿元,上年同期的营收为7.8亿元,同比增加26.64%;毛利为3.34亿元,上年同期的毛利为2.37亿元;毛利率为33.9%,上年同期的毛利率为30.4%;期内亏损为4.04亿元,上年同期的期内亏损为7.49亿元;经调整亏损为4410万,上年同期的经调整亏损为6974万;经调整亏损率为4.5%,上年同期的经调整亏损率为8.9%。

2018年至2021年期间,叮当健康2018年、2019年、2020年、2021年营收分别为5.84亿元、12.76亿元、22.29亿元、36.79亿元;毛利分别为2.4亿元、4.7亿元、7.66亿元、11.62亿元;毛利率分别为41.1%、36.8%、34.4%、31.6%;亏损分别为1.03亿元、2.74亿元、9.2亿元、15.99亿元,年内亏损率分别为17.6%、21.5%、41.3%、43.5%。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn