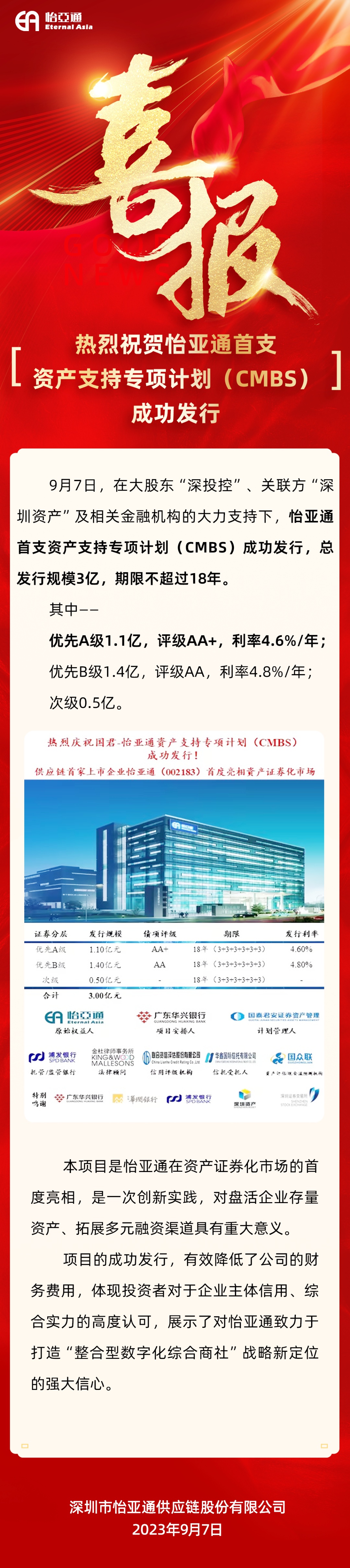

怡亚通首支资产支持专项计划(CMBS)成功发行

9月7日消息,在大股东“深投控”、关联方“深圳资产”及相关金融机构的支持下,怡亚通首支资产支持专项计划(CMBS)今日成功发行,总发行规模3亿,期限不超过18年。其中,优先A级1.1亿,评级AA+,利率4.6%/年;优先B级1.4亿,评级AA,利率4.8%/年;次级0.5亿。

怡亚通表示,本项目是怡亚通在资产证券化市场的首度亮相,是一次创新实践,对盘活企业存量资产、拓展多元融资渠道具有重大意义。项目的成功发行,有效降低了公司的财务费用,体现投资者对于企业主体信用、综合实力的高度认可,展示了对怡亚通致力于打造“整合型数字化综合商社”战略新定位的信心。

怡亚通首支资产支持专项计划(CMBS)成功发行宣传海报

图源:怡亚通官微

据了解,2023年7月5日,在控股股东“深投控”及其关联方“深圳高新投集团”的支持下,怡亚通在深交所面向专业投资者公开发行了2023年第一期公司债券,本期债券主体评级为AA,债项评级为AAA,期限3年。经过激烈角逐,最终票面利率定格在4.20%,圆满完成簿记。

此次债券发行规模5亿,实际投资者认购达8.10亿,认购倍数为1.62倍。其中市场化非银机构投资者参与非常活跃,认购规模超过90%,涵盖基金、券商、期货等各类型市场投资机构,公司在资本市场认可度进一步提高,同时为怡亚通本年度后续债券发行利率下行起到了积极正向作用。

怡亚通2023年公开发行债券(第一期)成功发行宣传海报

图源:怡亚通官微

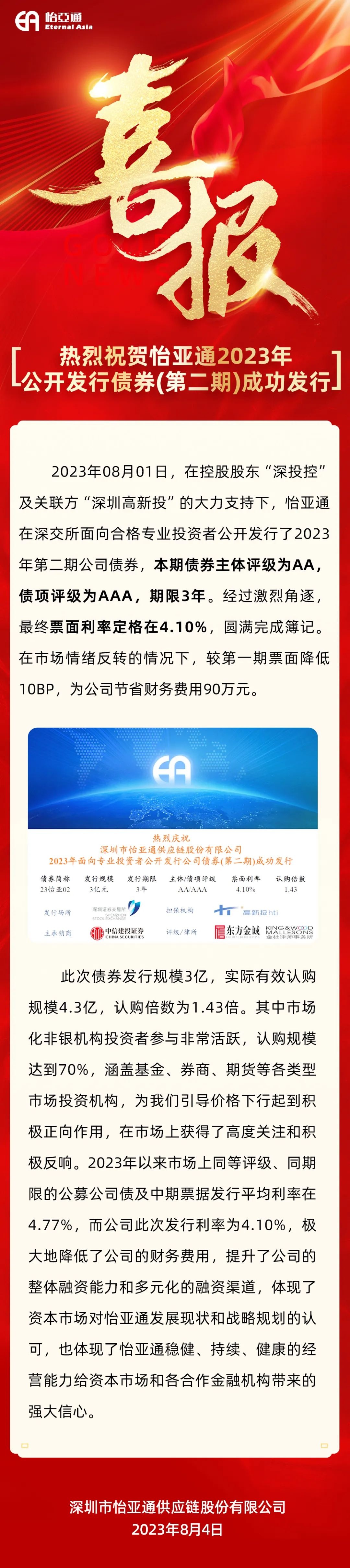

8月1日,怡亚通在深交所面向合格专业投资者公开发行了2023年第二期公司债券,本期债券主体评级为AA,债项评级为AAA,期限3年。经过激烈角逐,最终票面利率定格在4.10%,圆满完成簿记。在市场情绪反转的情况下,较第一期票面降低10BP,为公司节省财务费用90万元。

此次债券发行规模3亿,实际有效认购规模4.3亿,认购倍数为1.43倍。其中市场化非银机构投资者参与非常活跃,认购规模达到70%,涵盖基金、券商、期货等各类型市场投资机构。

怡亚通2023年公开发行债券(第二期)成功发行宣传海报

图源:怡亚通官微

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn