亚马逊CEO解读Q4财报:生成式AI会在未来几年推动数十亿美元收入增长

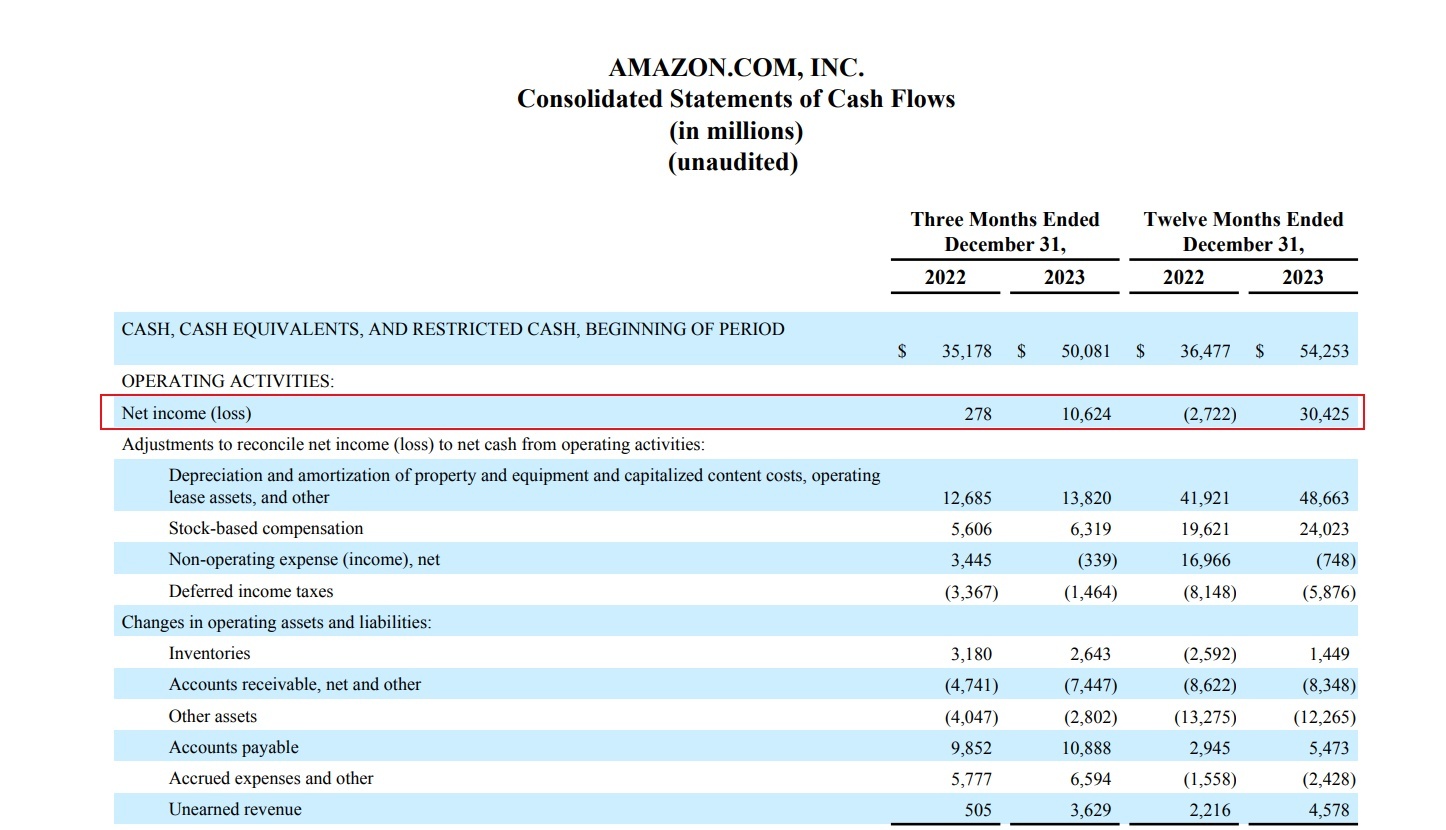

2月2日消息,亚马逊发布2023年第四季度及全年财报。报告显示,截至2023年12月31日,亚马逊第四季度净销售额为1699.61亿美元,与2022年同期的1492.04亿美元相比增长14%,不计入汇率变动的影响为同比增长13%;净利润为106.24亿美元,与2022年同期的净利润2.78亿美元相比大幅增长逾37倍;每股摊薄收益为1.00美元,与2022年同期的每股摊薄收益0.03美元相比大幅增长。

亚马逊2023财年第四季度财报信息 图源:亚马逊官网

财报发布后,亚马逊CEO安迪·贾西(Andy Jassy)、CFO布莱恩·奥萨维斯基(Brian Olsavsky)和投资者关系主管戴夫·菲尔德斯(Dave Fildes)回答了投资者提问。

关于亚马逊云业务,Dave Fildes透露,亚马逊云业务截止12月31日,全年总营收为1557亿美元,同比和环比分别增加450亿和200亿美元。亚马逊CFO表示,第四季度云业务营收增速提高到13.2%,出现加速增长的趋势。预计这种加速增长的趋势还将在2024年持续。他透露,今年的资本支出将增加,原因是云业务的区域扩张和增加容量,主要是生成式人工智能项目的相关支出。

关于生成式人工智能技术的问题,Andy Jassy仍认为其创造的营收是相当大的,但在每年1000亿美元销售额中,占比仍然相对较小。他相信未来会有大幅的提升,在未来几年推动数十亿美元的收入增长。

亚马逊CEO贾西 图源:亚马逊官网

亚马逊CEO贾西 图源:亚马逊官网

以下为会议内容:

高盛分析师Eric Sheridan:我有两个关于亚马逊云业务的问题。首先,能否请管理层谈谈积压订单转化,人工智能工作载荷和其他因素对于该业务营收在四季度恢复加速增长分别起到了多大的贡献作用?这些因素在今年的贡献占比会有怎样的变化?另外,关于资本支出,管理层如何看待云业务中人工智能技术方面的投入所带来的资本支出?

Dave Fildes:没错,亚马逊云业务截止12月31日,全年总营收为1557亿美元,同比和环比分别增加450亿和200亿美元。

Brian Olsavsky:第四季度营收增速提高到13.2%,出现加速增长的趋势。预计这种加速增长的趋势还将在2024年持续,客户持续上云的情况令人兴奋。去年因为亚马逊生成式人工智能服务Bedrock的推出,导致用户兴趣的大幅上升和迁移上云数量的暂停。资本支出方面,我可以谈谈公司的整体情况。

去年全年亚马逊的资本支出为480亿美元,同比下降了100亿美元。管理层去年也屡次谈到了这个问题。2023年投资中,很大一部分与基础设施有关,主要用于支持公司云业务与其他业务,其支出约占总支出的60%,可以说是达到了非常高的水平,预计这一趋势将持续到2024年。

同时,我们预计今年的资本支出将出现增加,现在我没有具体数字可以提供,我们仍在制定今年的计划,但可以确定的是今年的资本支出将增加,原因是云业务的区域扩张和增加容量,主要是生成式人工智能项目的相关支出。

在履行中心和物流业务上,新增的支出更多的是为了扩容,部分用于建设当天送达的站点,自动化和机器人技术。大部分支出继续投资于基础设施的趋势,还将在今年持续。

安迪·贾西:我补充几点。关于积压订单转化的问题,这些订单通常是我们与客户签订的长期订单,我们需要与这些客户合作一段时间,才能迁移这些工作载荷,所以才会出现过去一个季度大家看到的一些趋势。

首先,我认为大部分成本优化已经完成,并不是说不会再有优化,或者我们看不到更多的优化,但这部分需求的确已经显著减少。与此同时,我们也看到一些正在进行上云迁移,主要是积压的订单,速度不如以前那么快,而现在又开始出现加快的迹象。 我们观察到一部分以往签约很快的交易,在当下这种不确定的环境中签约变慢。很多交易也都是拖到最后一个季度才完成,我在前面的介绍中也谈到了其中一些例子,但那只是其中的几个,这种趋势还在持续。

关于生成式人工智能技术的问题,从绝对数字来看,其创造的营收是相当大的,但在每年1000亿美元销售额中,占比仍然相对较小,当然我们相信未来会有大幅的提升,在未来几年推动数十亿美元的收入增长。对于该业务的飞速增长和客户的反馈,我们感到备受鼓舞。

摩根士丹利分析师Brian Nowak:我有两个问题。第一,服务成本自2018年以来首次下降,当管理层展望2024年和2025年的时候,公司可能会遇到哪些关键性的运营障碍以及如何扫除这些障碍?公司的运营目标是什么?

第二个问题关于公司资本回报的理念。貌似公司所持现金数量可能会持续增长,从帮助股东的角度思考,管理层如何看待回购股票和其他类型资本回报计划的作用?

安迪·贾西:我来回答第一个问题。关于服务成本的下降,正如我在前面讲话中所提到的,我认为我们还没有达到最终的目标,我觉得还有很大的上升空间。大可以讲亚马逊已经在美国市场完成了区域化运营,这个嘴上说说很容易,但实际上,我们还有改进的空间,还有很多方面需要完善和改进。团队所看到的增长机会,其实就是区域化运营优化方面的机会,我们将继续完善这一点。

我同样认为,从很多方面而言,我们在疫情期间所经历的巨大变化对我们非常有用:18个月内将亚马逊的履行中心网络规模扩大了一倍,建立了最后一英里的运输网络,其规模相当于UPS速递网络的规模,当然这种扩张也是具有破坏性的,但其中非常有用的一点是,这种剧烈的变化确实激发我们重新审视亚马逊履行网络的运营。

我们以初学者的眼光审视可以改进的领域,这不仅有助于降低我们的服务成本,更重要的是,为客户提供更快的交付速度。我提到了一个特别的环节,也是未来一两年中我们会特别关注的环节,那就是入库网络和入库流程,以及与之相关的库存位置。我不觉得应该把2018年当作服务成本水平的标准,应该还有不断改进的空间,并做得更好。

布莱恩·奥萨维斯基:我还想补充几点。随着公司规模的扩大,我们在固定成本控制方面做得越来越好了。大家应该也看到了公司每次服务成本的降低,不仅是在运营方面,整个公司都是如此。

我们还看到一部分在2021年和2022年对我们的冲击尤为严重的通胀因素有所减少,比如运输服务、燃料等成本的下降,可以说还没有完全走出困境,但逆风越来越小,所以我们仍然看到一些上行空间。

关于股票回购问题,首先,很高兴有人问我这个问题,已经三年没人问过我这个问题了,非常感谢。我们经历了一个动荡的时期,正如安迪刚才所说,我们的物流规模扩大了一倍,进行了大幅投资,期间出现了负自由现金流,至少根据我们对2021年和2022年两年的计算是这样的。所以我们非常高兴看到自由现金流的改善和反弹。我们确实每年,甚至每年几次地讨论资本结构政策,但是今天我没有什么要宣布的情况,但我们面前有很多强劲的投资机会,也很高兴截止2023年底的流动性改善,我们也将努力继续维持这种流动性。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn