微盟集团购回3亿美元可转债 同时募资1.25亿美元

拾枫

2024-04-19 11:25

4月19日消息,微盟集团发布公告称,集团计划发行8500万美元可转债,同时配售2.77亿新股筹资约4000万美元。上述两项总计将募资1.25亿美元。此次募集资金将主要用于回购于2026年到期剩余的2.01亿美元可换股债券。

微盟指出,于本公告日期,本公司已透过交易经办人收到合资格债券持有人向本公司出售本金总额约为1.83亿美元的余下可换股债券的承诺。未招标购回余下未偿还现有可换股债券约为0.18亿美元。本公司可继续不时于公开市场或以其他方式根据现有可换股债券的条款及条件购买余下可换股债券。

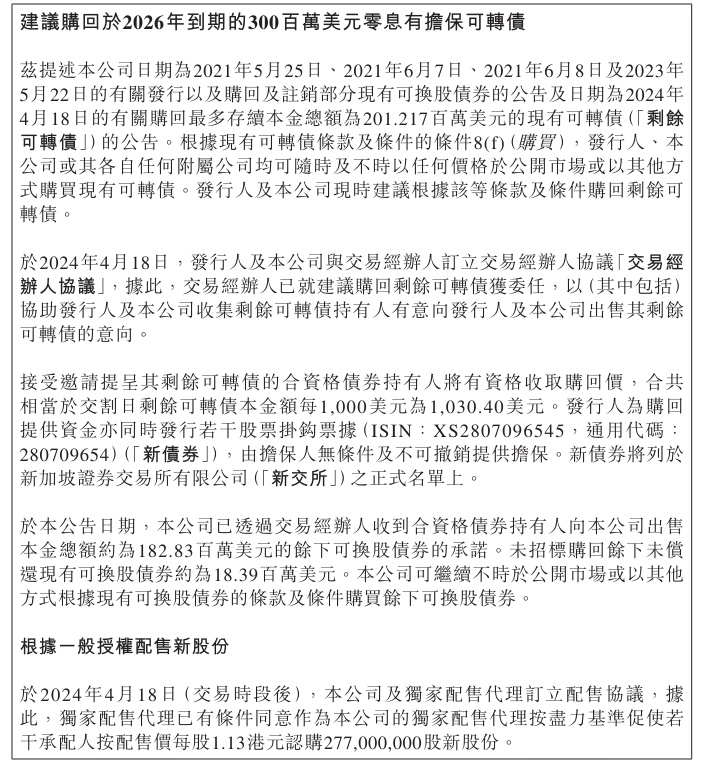

微盟公告 图源:港交所

据悉,包括战略股东在内的战略投资者及众多机构投资人踊跃参与此次交易。目前,参与该交易投资者已完成认购,交易将在香港联交所审批后完成,交割完成后新发行的可转债将在新加坡证券交易所挂牌。此次成功发行显示资本市场对微盟集团的经营基本面持乐观态度,并积极看好其长期增长潜力和发展前景。

此次购回可换股债券有助于降低微盟集团的资产负债率和流动负债,同时有助于增强投资者信心,促进公司长期稳定发展,且能够显著优化微盟集团的资本结构。

微盟公告 图源:港交所

微盟集团表示,此次募资和回购将对公司未来业务发展产生重大积极影响。通过配售和可转债发行获得长期发展的充足资金,将为微盟核心业务发展注入动能,有望进一步提升微盟集团的技术能力和市场综合竞争力;购回可换股债券也反映出公司对长期业务前景的信心。未来充足的资金,将有利于集团不断深化SaaS技术和产品优势,抢抓AI时代先机,全面推进大客化、生态化和国际化三大核心战略的实施,整体向高质量发展不断迈进。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

拾枫

抽丝剥茧,瀚自渺生