中信证券维持阿里巴巴-SW买入评级 目标价142港元

2月27日消息,中信证券发布研究报告称,维持阿里巴巴-SW“买入”评级,考虑到其FY2023Q3利润超预期,以及消费复苏相对温和,持续推进降本增效和业务减亏,略调整2023-25财年收入预测至8686/9352/9952亿元,净利润(Non-GAAP)预测至1326/1509/1676亿元,目标价142港元。FY2023Q3,公司收入及利润均超预期,主要得益于国际商业的强劲增长及降本增效战略的持续实行。同时持续回购提升股东回报。

报告中称,公司核心电商GMV及CMR降幅环比略有提升,主要系消费需求偏弱及物流受阻。尽管短期内消费复苏节奏仍存在不确定性,但春节后公司GMV已呈现一定改善,向好趋势有望逐步展现,GMV和CMR增速差距也有望收窄。展望2023年,公司将继续重点投入淘宝、天猫的内容生态、用户体验及产品性价比等方面,以强化核心电商长期竞争力,这将部分抵消其他业务降本增效带来的利润释放。云计算方面,公有云业务保持同比双位数增长,而AIGC有望带来算力需求提升。此外,公司多元布局成效逐渐展现,国际商业、本地生活等业务在外部环境好转和战略整合聚焦的作用下有望持续贡献增长动能。该行认为,公司依然是中国长期数字化进程中的重要参与者,维持对中长期数字化商业服务能力相对乐观的态度。

与此同时,交银国际也发布研究报告称,维持阿里巴巴-SW“买入”评级,考虑到对电商用户粘性及活跃度的持续投入,调整利润预测,下调2024财年调整后EBITA约10%,目标价下调至124港元。

报告中称,公司2023财年第3财季利润超预期,总收入同比增2%,调整后息税摊销前盈利(EBITA)为21%,同比增3个百分点,因国际商业、本地生活服务和数娱亏损收窄。此外,2023年6月季度将见到商品成交金额(GMV)及CMR增速转正,预计3月季度收入增长3%至2105亿元,调整后EBITA增29%至204亿元,利润率同比提升2个百分点。

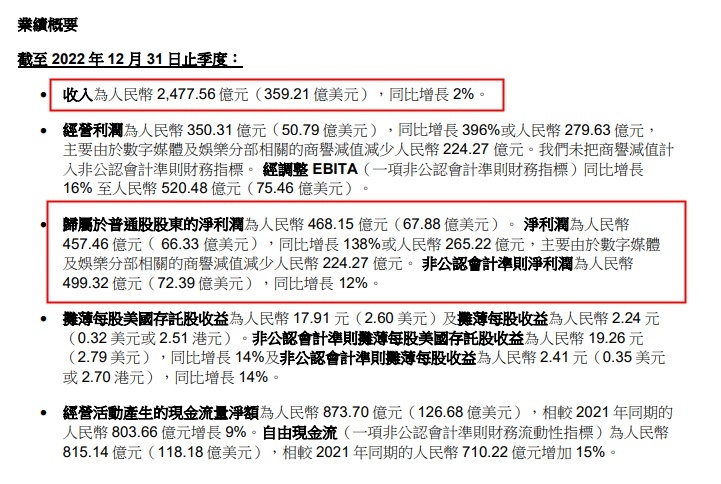

阿里巴巴近日发布截至2022年12月31日的2023财年第三季度财报。财报显示,阿里巴巴第三财季营收2477.6亿元,同比增长2%;归属于普通股股东的净利润为468.15亿元,净利润为457.46亿元,同比增长138%或265.22亿元,主要由于数字媒体及娱乐分部相关的商誉减值减少224.27亿元。调整后净利润为499.32亿元,同比增长12%。

经营利润为350.31亿元,同比增长396%或279.63亿元,主要由于数字媒体及娱乐分部相关的商誉减值减少224.27亿元。经调整EBITA同比增长16%至520.48亿元。

经调整摊薄每股美国存托股收益为19.26元,同比增长14%,经调整摊薄每股收益为2.41元,同比增长14%。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn